在本次年报季里,笔者有着一个深切的感受就是“企业都不容易”。但回想到去年俄乌冲突演化、全球通胀抬头、美联储疯狂加息、疫情反复冲击等诸多内外部因素加大了宏观经济波动,这一点似乎也是在情理之中。

2022年,社会消费品零售总额439733亿元,同比下降0.2%,除汽车外消费品零售额393961亿元,下降0.4%,整体消费呈现疲软状态。在此大背景下,众多消费企业业绩承压。

(资料图)

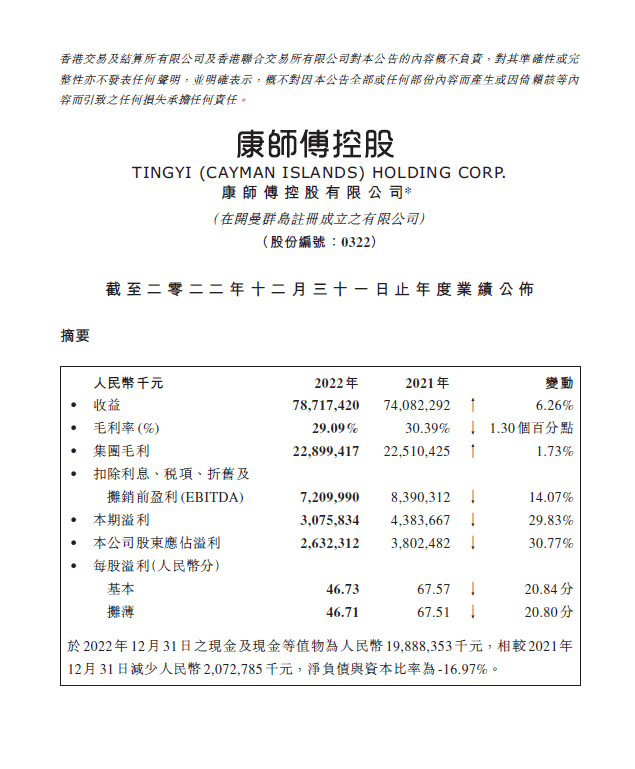

(资料图)

但站在2023的时间节点上看,随着疫情防控的放开,中国经济复苏基调得以确立。作为一个消费研究员,笔者观察到消费场景回归、新产品研发得以推进等积极因素正在潜移默化地改善消费板块的基本面。

这对于大消费板块来说是一次估值重塑的机会,笔者选择了一家具备“韧性+成长潜力”特征的企业为例来阐述这一变化。泡泡玛特最新的财报也向我们展示了一个中国领先的IP运营商的核心竞争力的强化与出海进击之路。

一、持续修炼内功

2022年,泡泡玛特实现营业收入46.2亿元(人民币,下同),同比增长2.8%;调整后净利润5.7亿元。

正如前文所述,在疫情反复冲击之下,线下场景的缺失对于任何一家消费企业而言都是重大挑战,泡泡玛特能在这样环境下实现营收同比正增长已是不易了。而且,据管理层披露,公司2023年Q1业绩恢复速度优于预期,预计2023年全年营收会有30%-40%的增长。

此外,盈利的修复值得期待。2022年疫情冲击给公司利润端带来了影响,但得益于产品工艺、设计方面的提升,毛利率水平存在上升预期。

此外,据管理层在此次业绩会上的说明,未来泡泡玛特将从提升设计水平、提高模具复用率、加强对工厂议价能力、提高产品吊牌价、控制促销活动的频次和规模等几个方面来保证盈利能力的提升。

这一组合拳已经在2022年下半年有初步效果显现,且2023年Q1的毛利水平也在持续提升,有望使公司2023年全年的毛利率提升1-3个百分点。

对于消费企业而言,静态的财务数据作为过去企业经营的阶段成果,在市场情绪释放之后便应该放到一边,更重要的是,透过财务数据看到企业围绕着核心竞争要素做出的布局和突破。

产品层面来看,IP始终是泡泡玛特的生命之源,也是产品能否得到消费者持续认可的关键一环。

其中,MOLLY作为已经存续16年之久的经典IP,是泡泡玛特起家的重要依仗,在逆势之中起到了稳定大盘的作用,2022年实现营收8亿元,同比增长13.8%。

泡泡玛特能够占据中国潮玩龙头地位,很大程度上在于其不断有新IP出来实现可持续发展。

比如诞生于2018年的SKULLPANDA已经超越MOLLY成为了泡泡玛特的“当家花旦”,2022年实现营收8.5亿元,同比增长43.1%,2022年1月份推出的第五个系列夜之城全年收入达2.3亿元。

此外,不断有亿元级别的新IP涌现形成了可持续发展的IP项目梯队,2022年小甜豆、HIRONO小野分别实现收入1.5亿元、1.4亿元,其中HIRONO小野同比增长169.4%,小小的使坏系列全年收入超过7000万元。据统计,2022年泡泡玛特有7个IP收入均实现破亿。

其实,在潮玩赛道入局者越来越多的当下,更加激烈的竞争环境也倒逼着各个品牌方必须要不断推陈出新,让消费者不断回购,才能抢占更大比例的市场份额,泡泡玛特的优秀新品迭代速度使其拉开了与同业的差距。

经典IP稳固基本盘保证现金流,新IP带来新增长引擎抬升想象空间,两厢合力共同阐释了泡泡玛特独特的IP优势,而这离不开其打磨完成的经典IP+新锐IP双轮驱动的模式,保证了爆款IP 的持续输出。

另一方面,高端化是泡泡玛特近年来在产品改革的重要方向,在过去一年中也有新的进展。泡泡玛特2021年才推出MEGA这一高端系列,从MOLLY延伸到了SKULLPANDA、LABUBU等其他IP上,且在原有的1000%、400%两种品类基础上,推出了100% SPACE MOLLY周年系列,进一步展现了其迭代出新的能力,整个MEGA系列在2022年实现了营收4.7亿元,俨然成为了公司增长的新动能。

再来看渠道端。由于去年疫情在全国多地反复出现,一定程度上延缓了公司的展店进度,但泡泡玛特2022年在中国内地新开49家线下门店,从2021年年末的288家增至329家。

此外,线上作为泡泡玛特如今的重要销售渠道,在过去一年里也有着质的提升。

泡泡玛特在微信小程序、天猫、京东等渠道的布局逐步扩大,截至2022年末,公司的累计注册会员总数从2021年的1958万人提升到了2600.4万人,会员复购率达到50.7%。会员作为公司粘性最高、消费意愿最强的消费者,为公司业绩奠定了坚实基础,2022年,会员贡献收入占比达到93.1%。

值得一提的是,随着电商渠道流量由传统电商平台向新媒体平台倾斜,以抖音为代表的渠道力量不可忽视,泡泡玛特也抓住了这一趋势,截至3月29日,其官方账号粉丝量达到2232.2万人,这里所蕴含的品牌宣传以及粉丝转化潜力价值尚未被充分计入。

对于企业经营而言,外部环境的周期变化不可控制,但在周期底部仍能持续打磨自身核心竞争力,便有更大概率在行业上行期收获更多,站在经济复苏的节点上,泡泡玛特后续的业绩加速该是大概率事件。

二、出海按下“加速键”

此次年报传递另一个重要信息则是“出海”。

2022年,泡泡玛特海外业务收入同比大增147.1%。考虑到去年疫情反复,延缓了许多国人出国旅游的计划,可以将这国际化业务的强劲增长理解为泡泡玛特产品得到了海外消费者的认可,且这一趋势还在不断延续。

对此,泡泡玛特董事长兼CEO王宁也在本次业绩会上明确表示,“之前几年海外业务一直是我们增长最快的渠道,我们相信海外业务不管从财务表现还是从运营增长方面,接下来也会持续成为增长的一个亮点。”

其实早在2018年,泡泡玛特便开始筹谋布局海外,在建设了独立站+三大跨境电商平台的完整线上渠道网络基础上,还在英国伦敦、新西兰奥克兰、美国洛杉矶、澳大利亚墨尔本、韩国宏大和日本原宿也等众多城市落地线下门店,将其已经打磨成熟的“线上+线下”的模式因地制宜地推广到海外市场。截至2022年末,泡泡埃蒙特的港澳台地区及海外门店数增至43家,机器人商店120台,跨境电商平台站点数13个。

泡泡玛特如此重视海外市场,可以从两方面来理解。

首先,海外市场的广阔成长空间吸引着实力强劲的玩家出海淘金,据弗若斯特沙利文数据,全球潮玩零售规模2024年有望达到418亿美元,这一数字是同期国内市场规模的3倍有余。

再者,泡泡玛特作为国内潮玩领域的龙头,在做好、做优国内市场的基础上,自然有着出海寻求第二增长曲线的动力,而且潮玩赛道自带“全球化”基因,参照国际潮玩巨头的成长路径,无一不是在全球扩张中实现了价值跃迁。已经形成自己一套成熟的商业模式,泡泡玛特具备这个底气。

但将国内成熟经验移植去海外,还需要因地制宜符合当地消费文化习惯,泡泡玛特加速拓展海外线下门店、机器人商店、快闪店的很大原因也在于此,且国内的展店经验不能照搬到国外,而是要通过DTC模式直接与消费者对话,理解消费者的所思所想。

从消费者画像的变化来看,这一战略取得了明显成效。泡泡玛特在美国的门店开业时,本地人和华人的比例是 2: 8,如今本地人的占比提升到了4成左右,这背后正是泡泡玛特的海外影响力在不断上升。

预计到2023年底,泡泡玛特海外门店的数量会达到80家到90家,机器人商店接近200家,相当于在2022年的基础上实现翻倍增长。

随着海外战线的不断拉长,对于企业供应链的考验就会成倍提升,这也是优秀企业能够拉开差距的又一关键因素。

通过多年来对供应链的持续打磨,泡泡玛特的供应链反应速度又有了新的提升。2021年产品的补货周期是平均150天左右,2022年已经缩短到平均60天,热销款更是可以缩短到45天。

出海的成功让泡泡玛特的成长多了一份确定性。

三、结语

若站在资本市场角度来看,在全球衰退概率加大和中国经济复苏基调确立的背景下,外资流入中国优质资产的倾向得以提升,这在近期中概股复苏中有了初步体现,且香港作为资本市场对外开放的桥头堡理应受益于这一趋势。

类似泡泡玛特这种具备韧性与成长性的新消费企业,不仅是港股市场的重要名片,本身的估值和业绩均有着向上修复的预期,对于资金的吸引力进一步提升,从去年11月开始的股价走势一定程度上反映了这一趋势,此次业绩公布后首日开盘即大涨,再次印证了这一点。

对于2023年的泡泡玛特应该多一份期待。