近日市场对美国债务上限问题的担忧情绪再次升温,这主要是由税收同比减少与国会两党僵持这两个因素催化。尽管如此,从立法流程、党派意向、后备方案等三个角度看,我们认为美债在今年6月违约的风险仍然较小。债务上限问题可能导致货币市场与债券市场加大波动,但总体而言预计其直接影响有限。

美国已在今年1月触及债务上限,财政部可通过特别措施和TGA余额两大途径缓解燃眉之急。

其一,今年1月以来的特别措施共可为美国国债在债务上限之下换来大约4980亿美元的暂时性腾挪空间、并减少约300亿美元的债务增长规模,从而延缓预计违约日的到来。根据美国财政部官网,目前美国财政部预计特别措施可允许美国在今年6月上旬之前避免违约。

(资料图)

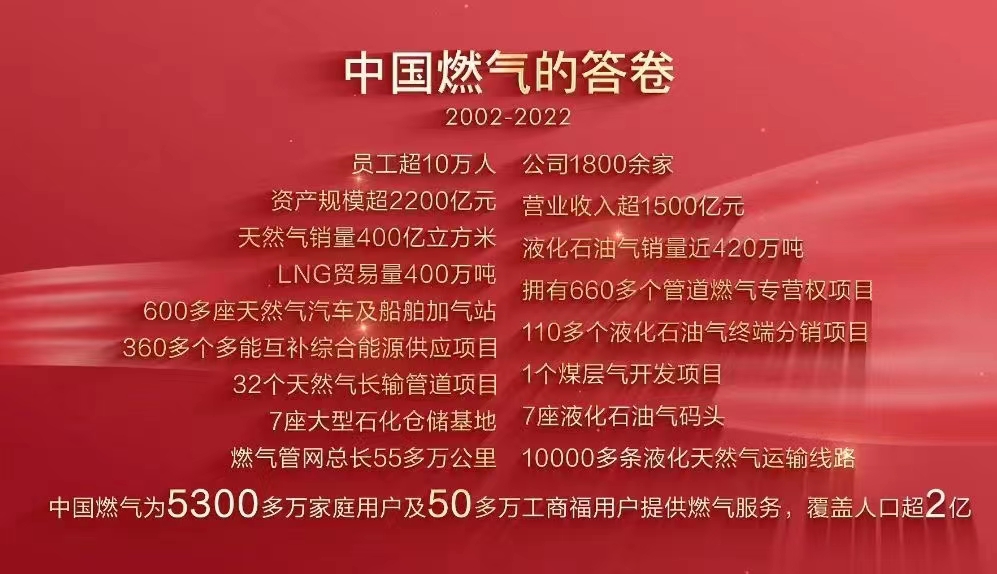

(资料图)

其二,财政部可消耗其现金余额以应对日常开销和偿付债务,根据FRED数据,在今年税季结束后TGA的余额约为2651亿美元,此水平虽较疫情期间大幅回落,但仍处在近十年间比较充裕的位置。

近日市场对美国债务上限问题的担忧情绪再次升温。

担忧情绪在CDS市场中表现明显,期限较短的美国主权CDS报价甚至一度超过2011年债务上限危机时的最高值。这固然存在短期限CDS流动性差而容易放大价格波动的影响,但也确实能反映市场对于债务上限问题和美债违约可能性的担忧。这种担忧情绪的催化因素主要有两个:一是今年美国财政部在税季的收入较去年同期明显减少,债务违约日有可能在今年6月提前到来,这比此前市场的共识预期更早,市场担忧国会是否能够及时提高或暂停债务上限;二是目前国会两党分治的格局与2011年债务上限危机相似,市场担忧本次两党在债务上限问题上的僵局会否持续至违约前最后一刻还未解决。

尽管如此,我们认为美债在今年6月违约的风险仍然较小。

1)从立法流程看,当前共和党已不具备2011年时在众议院压倒性的议席数优势,民主党有一定胜算通过“院会请愿”流程绕过众议院议长麦卡锡的阻挠并完成投票。

2)从党派意向看,两党均不愿承担美债违约的责任,目前虽未有实质进展但双方均有谈判意愿,且在近期全球去美元化趋势有所加速的背景下两党预计会尽力减少债务上限之争对美元体系信誉的侵蚀,达成共识的希望仍然不小。

3)从后备方案看,即使美国面临TGA余额耗尽、特别措施失效的窘境,我们预计财政部将采取类似于2011年债务上限危机时提出的后备方案,优先偿付国债、保障美债信誉,推迟其余部分开支,在此方案下美债不会立刻违约。

债务上限问题在今年上半年对金融市场的直接影响有限。

1)从正面影响看,财政部消耗TGA余额的操作将提高美元流动性,在一定程度上可抵消近期商业银行体系存款外流至货币基金后被美联储隔夜逆回购工具回收的影响。

2)从负面影响看,避险情绪升温可使短端收益率上行,但其影响未必外溢到美元等其它资产。

3)从对市场波动的影响看,债务上限问题未解决、财政部潜在回购细节未公布这两方面的不确定性可能会提高货币市场与债券市场的波动程度。

风险因素:

两党谈判迟迟未达成共识;美国财政赤字超预期。

注:本文节选自中信证券研究部已于2023年4月26日发布的《海外宏观经济专题一美国债务上限担忧加剧,但实际违约风险仍低》报告,具体分析内容(包括相关风险提示等)请详见报告。若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

分析师:崔嵘 李海外宏观经济首席分析师,S1010517040001;李翀 海外宏观经济分析师 S1010522100001