年关难过。

1月14日,富力地产发布公告宣布,针对将于1 月 13 日到期的"GZRFPR 5.75% 1/13/22"提出的要约回购和征求同意已于1 月 12 日完成。这笔美元债的总存续金额为 7.25亿美元,发行利率5.75%。

富力地产终于在春节前,阶段性地解决了眼前面临的危机。

01

燃眉之急得缓解 压力仍"山大"

此前,富力主要给债券持有人2个选择方案。A方案要求本金总额每1000美元票据,公司将以现金830美元及累计至结算日尚未支付的利息赎回票据;方案B要求本金总额每1000美元票据,公司将以票面值及累计至结算日尚未支付的利息赎回50%的票据。

但附加条件是,无论选择方案A还是方案B,票据持有人将被视为就交付的票据同意把票据的到期日延至 2022 年 7 月13 日。

1月14日富力地产发布的公告称,根据要约回购的票据已被注销,所有未被接纳购买的票据均已解除锁定并退还给票据持有人。在注销已购回票据后,剩余存续票据的本金总额为6.09亿美元,利息已于 2022 年 1 月 13 日支付给剩余存续票据的持有人。

虽然缓解了燃眉之急,但富力远远没有脱离困境。

据企业预警通显示,目前公司未偿还的境外债券有9只,2022年到期的有2只,金额为6.60亿美元。其中一笔将于2022年7月28日到期,该债券的票面利率为9.125%,余额3亿美元。这笔境外债的偿还仍然考验着富力地产的承压能力。

境内债券存量规模161.65亿元,共计10只,包括公司债和私募债。其中2022年到期的有4只,这4只的总额为80.65亿元,初始的发行规模共计162.5亿元。最近的一笔债券"16富力04" 将于2022年4月7日到期,其发行规模及债券余额均为19.50亿元,票面利率为6.70%。

职业投资人朱酒表示,房地产行业整体降温,政策对大部分房企都存在影响,现金流紧张、融资乏力成为房企共性的问题,富力地产也不例外,其债务重组从侧面反映了企业的资金状况尚不佳,展期及信用评级的下降将对企业后续融资带来负面影响,对于本年度7月28日到期的美元债是否能够偿还,外界无法下定论,还要看企业在未来时点的财务状况与资金使用计划。

02

连续三年销售额未达标

近日,富力地产公布,2021年全年权益合约销售金额约为1202亿元,销售面积达约 941.46万平方米。去年3月,富力地产将公司的销售目标定为1500亿元,意味着公司在2021年又一次未达成预计销售目标,完成率为80.13%。

这已经是富力地产连续第三年未达成销售目标。据财报数据显示,2020年富力地产完成销售额1387.9亿元,未能完成1520亿元的全年销售目标,完成率为91.31%;而2019年富力地产销售额为1381.9亿元,完成了其销售目标1600元的86.37%。

2021年下半年,房地产行业降温明显,富力地产在7-12月份的每月内权益合约销售总金额(下称"合约销售金额")先升后降。据富力公布的未经审核运营数据显示,7月份合约销售金额为82.6亿元,8月份为93.6亿元,9月份为105.1亿元。进入年末,销售却出现了明显下滑,富力10月、11月、12月的合约销售金额分别为106.7亿元、80.3亿元80.3亿元。

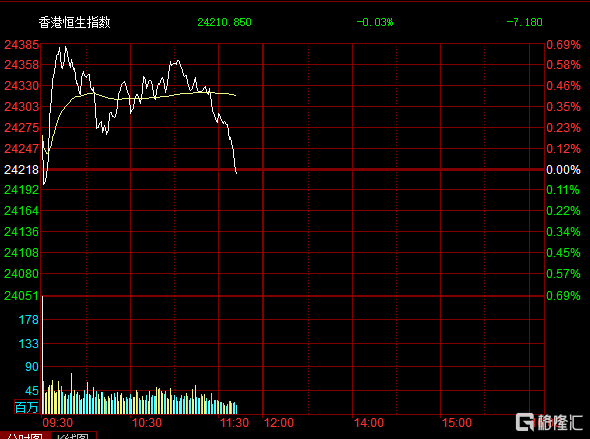

2021年下半年以来,富力地产股价持续下行。2021年1月至6月,公司股价维持在8.6港元/股-9.9港元/股之间,最高达到9.811港元/股,而进入下半年,富力地产股价急转直下,其一度跌至2.900港元/股。截至2022年1月17日收盘,公司股价收于3.050港元/股,相比上日跌幅达2.24%。

朱酒表示,房地产政策收紧使房企不得不改善周转模式,企业融不到资进一步加剧了拿地开发资金短缺的现象,企业销售金额下降也不鲜见,这其中既有市场环境的因素,同时也有企业自身的问题。总的来说,企业想要缓解资金问题、房地产行业想要回暖,还是要依靠房地产市场的政策,而政策的力度非常关键。

03

自救效果不显著

为了自救,富力地产一方面减少拿地,另一方面变卖资产。

2021年12月7日,富力地产将位于广州富力国际空港综合物流园内的物业剩余30%的权益卖给了黑石,公司预计回流现金53.25亿元。9月20日,碧桂园服务发布公告称,其间接全资附属公司与富力物业签订股权转让协议,拟以不超过人民币100亿元的代价收购其子公司富良环球100%股权。同在9月20日,两位创始人张力、李思廉更是自掏腰包80亿输血富力地产。

但在这一系列输血自救之后,2021年12月中旬,标普将富力地产及其子公司富力地产(香港)有限公司的长期发行人信用评级从"B-"下调至"CC",评级展望"负面"。评级下调反映标普的观点,即标普认为富力地产极易违约,子公司富力香港的负面展望反映了标普认为在拟议交易完成后将其评级下调至"SD"的可能性。

一位业内人士告诉财经新地产,企业往往先变卖一些优质资产,如果采取售卖资产这样的方式来纾困,那么越到后来该途径产生的效果可能越不显著,因为后面的资产并不是所有人都愿意接受。对于现在的富力地产来说,如果在融资端能够引进一些新的投资机构注资,那么可能是一种可行的缓解债务压力的方式。

但国际评级机构下调评级展望,无疑会增加富力融资的难度。

2022年1月14日,惠誉将富力地产的信用评级从"C"下调至"RD",即有限违约(Restricted Default)。1月17日,标普确认富力地产的长期发行人信用评级为"CC",展望"负面"。

标普认为,受制于资本市场的持续疲软,富力将继续依靠托管账户中的非受限性现金以及资产处置来偿还债务。严峻的经营环境使得富力地产2021年的总合同销售额同比下降约20%,标普预计其2022年的销售额还会下降15%-20%,导致购房者情绪受到公司基本面的负面影响。上述情形将限制富力的内部现金生成能力并削弱其市场地位。同时,富力的资产处置也面临执行风险,这也反映在其资产处置谈判的推迟上。

上述业内人士称,营收未达目标,债务高筑,靠变卖资产、引入投资者如果效果不大,那么可以说接下来会比较困难的。而若形成恶性循环,那么纾困将变得更加艰难。

注:文章若未注明,金额单位皆为元人民币。