科创板有了自己的指数。

7月22日收盘后,上交所首次发布“上证科创板50成分指数”历史行情,第二天正式发布实时行情。

科创50指数,以科创板市值大、流动性好的前50只个股构成,目前的权重股包括金山办公、中微公司、澜起科技、华熙生物等兼具市场热度和知名度的头部公司。

整个国家都对“科技创新”抱以厚望。改革开放四十年,靠人口红利和低成本优势的时代告一段落,科技将是中国下一步最重要的抓手之一。

这就是A股风向集中在科技股上的原因。用一句话来形容科创板,“科技股投资的新高地”,易方达指数投资部总经理林伟斌博士总结。

科创板运行一年,截至9月11日,上市股票达173只,总市值近3万亿元。源源不断的科技公司正在等候科创板上市,其中不乏像蚂蚁集团等互联网巨头。

因此,科创50指数的编制,将是不断地新陈代谢、吐故纳新的路途。自此刻起,人们可以观察到一个核心指数生长、成熟的全过程。

1

“对科创50的群体画像,就是硬科技、大科技。”易方达指数投资部总经理林伟斌称。

据Wind数据显示,截至9月14日,科创50的行业权重以信息技术占比最高,达59.7%;其次是医药生物,占25.2%;之后是新材料、高端装备等。

科创板会有一些超级大独角兽、市值能跻身上证50的那种,也有一些公司正处在高速增长的前夜。

而如何描绘科创50?是那些度过前夜、已经看到黎明的公司。

科创50是整个科创板的利润核心,各个成份股基本有了自己的王牌产品。2019年度,50只样本股净利润均为正,占整个板块公司数量的1/3,但利润占比高达68%,且净利润超过2亿的公司的权重高达50%。

在A股所有板块中,科创板的利润增速也是最快的。2019年度,科创50指数的营业收入同比增速13.4%,净利润同比增速28.8%。其中,营收同比增速超过50%的有4家、30-50%的12家。

易方达基金统计数据显示,2019年报中,科创50指数成分股的研发投入营收占比中位数是11.81%。

2

科创50指数的编制,循主流思路,但又有很多小细节。

例如,剔除过去一年的日均成交金额排名后10%、再选取日均总市值排名前50的个股。

这是典型的市值逻辑,不断纳入市值大的、调出市值小的,慢慢沉淀出科创板最优质的头部公司,优胜劣汰、强者恒强。

其次,为了避免巨头过于集中,个股权重上限10%,前五大个股权重上限40%。

细节也有特别之处,如快速纳入规则:上市之后的日均总市值排在科创板前5位的,考察期上市满3个月即可快速纳入,如果日均总市值排名前3,经专家委员会讨论通过的,只需要一个月。

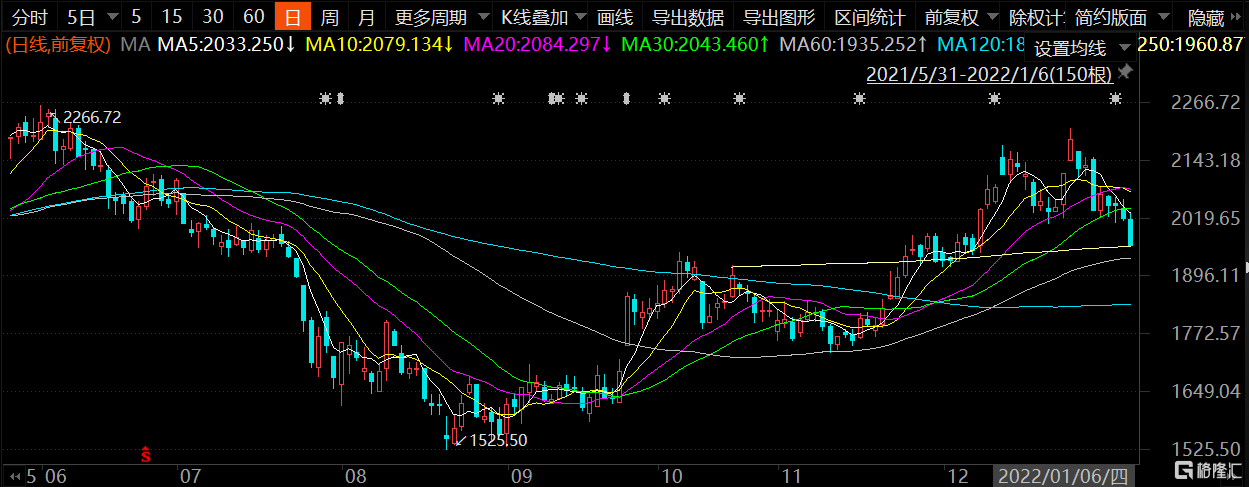

与创业板指数(覆盖创业板100家头部公司的核心指数)早期一致,科创50的调整周期是每季度一次。板块在扩容,成分股可能会迅速更新与淘汰,每季度都有所变化。

“指数很受欢迎,编制规则非常适合科创特色,包括调整频率、筛选方式,是大家预期中的指数的样子。” 易方达基金指数投资部基金经理成曦称。

科创板大浪淘沙,估值方法多变而复杂,大多数人没有火眼金睛,尤其在早期,视野是模糊的。

那么,科创50指数就是一个非常好的工具,以市值作为筛选标准,简单而直接。

3

谈论科创板指数,绕不开估值问题。

上交所数据显示,截至9月14日,科创板平均市盈率87.39倍。然而,科创板以静态估值来衡量,不是太科学。

科创板的高估值,源于对优质赛道、稀缺标的、业绩高增速预期的溢价。

“很多创业型公司的未来的现金流曲线是一个凸函数,到一个临界点会突然呈现指数级别增长,这也是亚马逊、特斯拉在没有盈利时估值那么贵的原因,是市场对高成长公司常用的定价模型。” 易方达指数投资部总经理林伟斌称。

那么,80倍市盈率到底是不是好价格?在成曦看来,假使每年增速有40-50%,且能持续两三年,就是好价格。以业绩高增长消化估值,是科创板唯一的路。

因此,市场对科技创新企业泡沫有一定的容忍度和期待度。“有泡沫不要紧,关键是产生泡沫的是一杯新鲜的啤酒,一杯发酸的啤酒产生不了泡沫。”

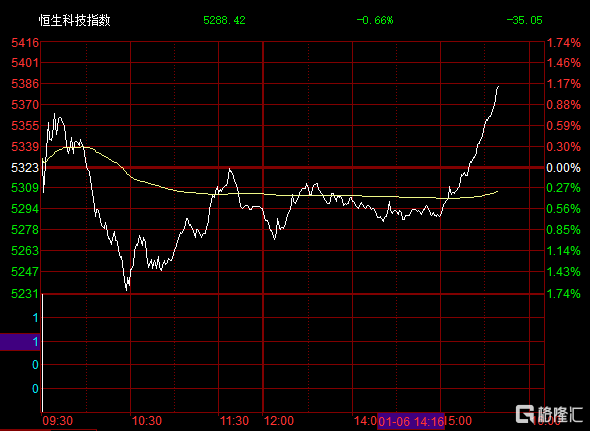

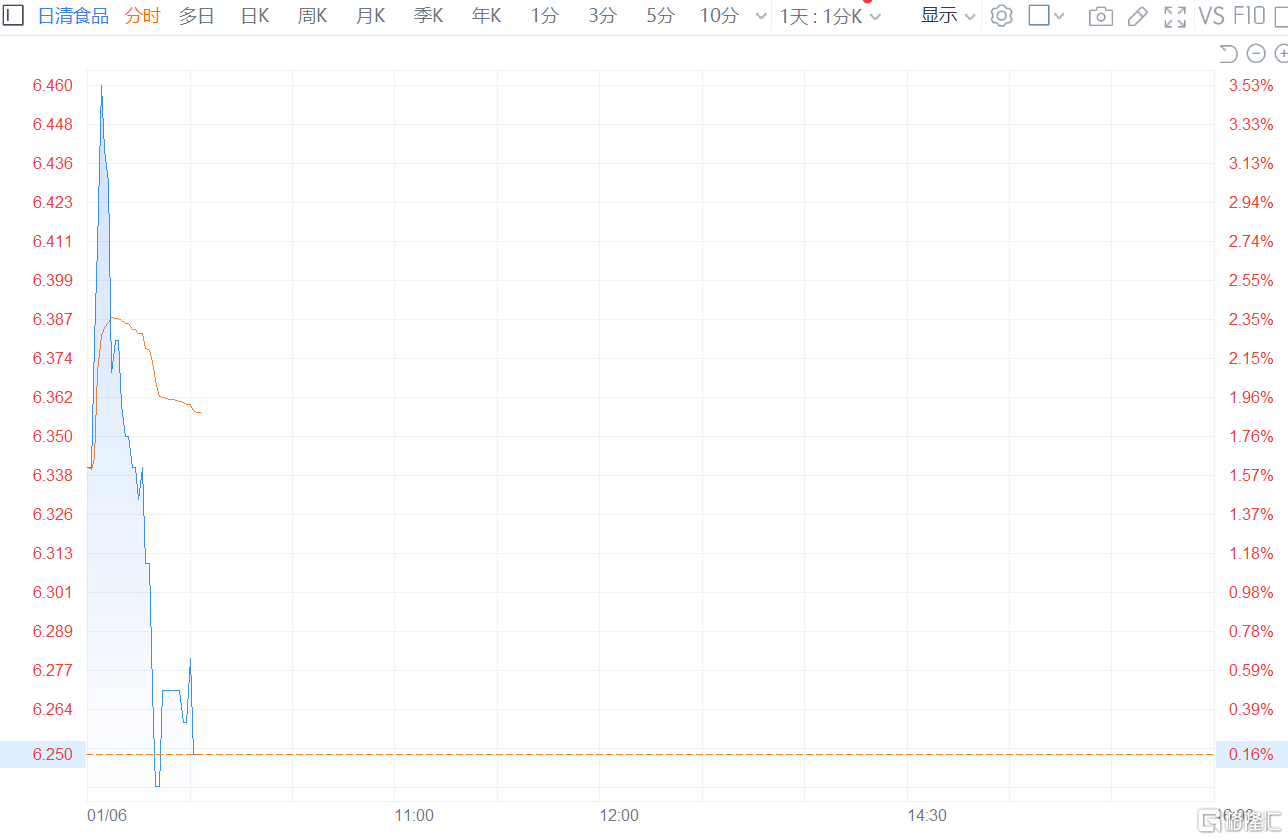

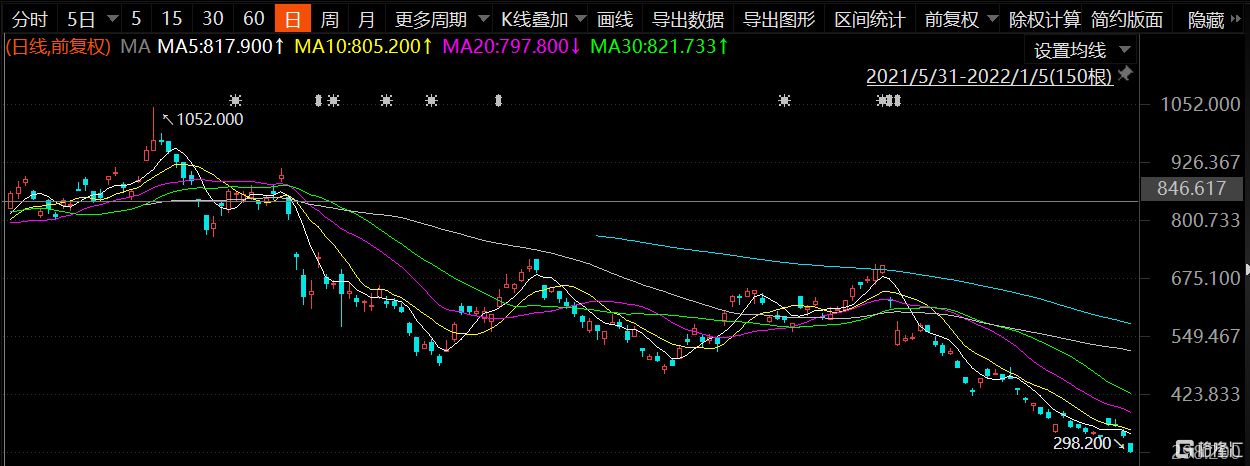

预测科创板的走势,往往以创业板做类比。年初至今,科创50指数的收益率与同期创业板接近,但波动率更大。

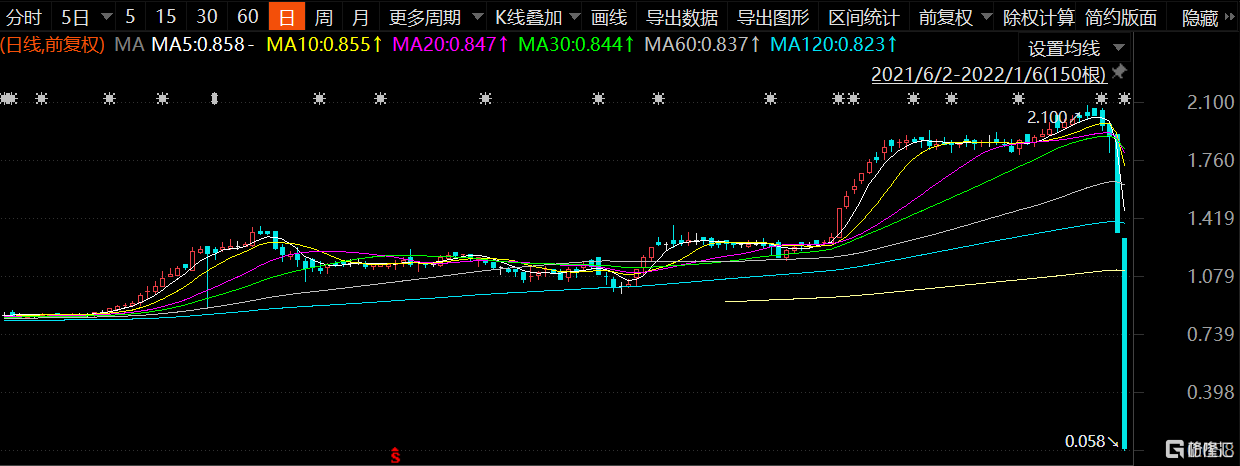

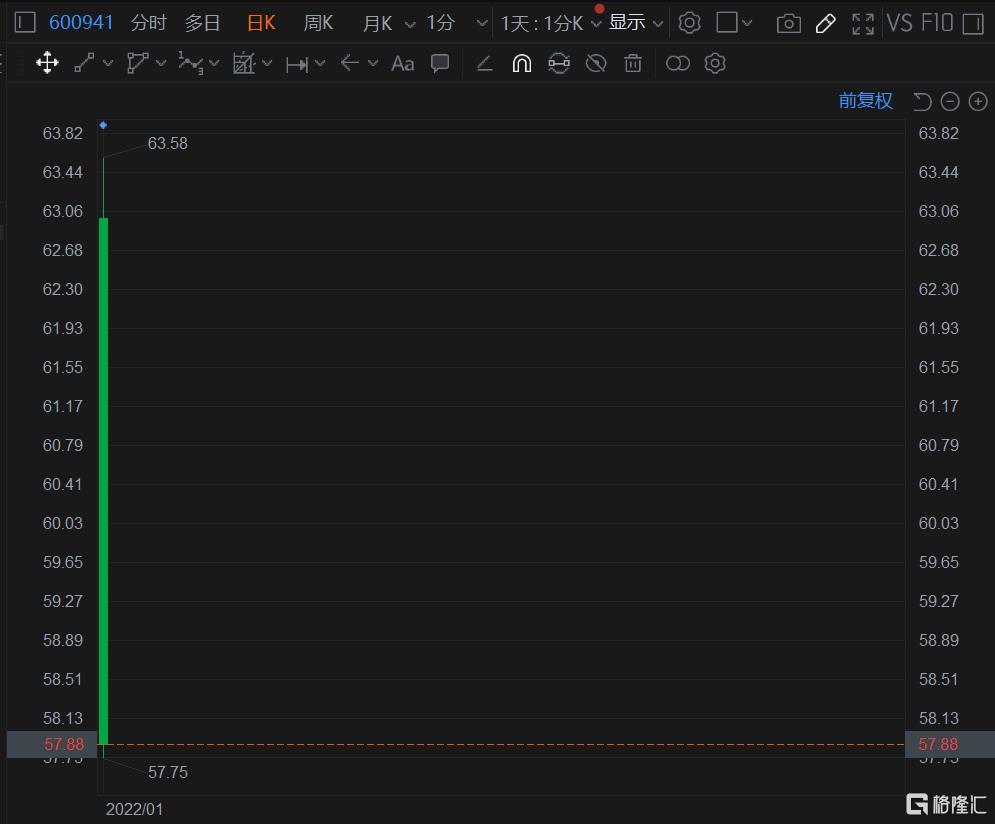

创业板早期,有一个著名的“耐克曲线”。

即初上市公司在第一二年业绩探底,至第三年开始爬升。创业板指在2013年到达历史最低点600点,此后扶摇直上,直到三四千点。

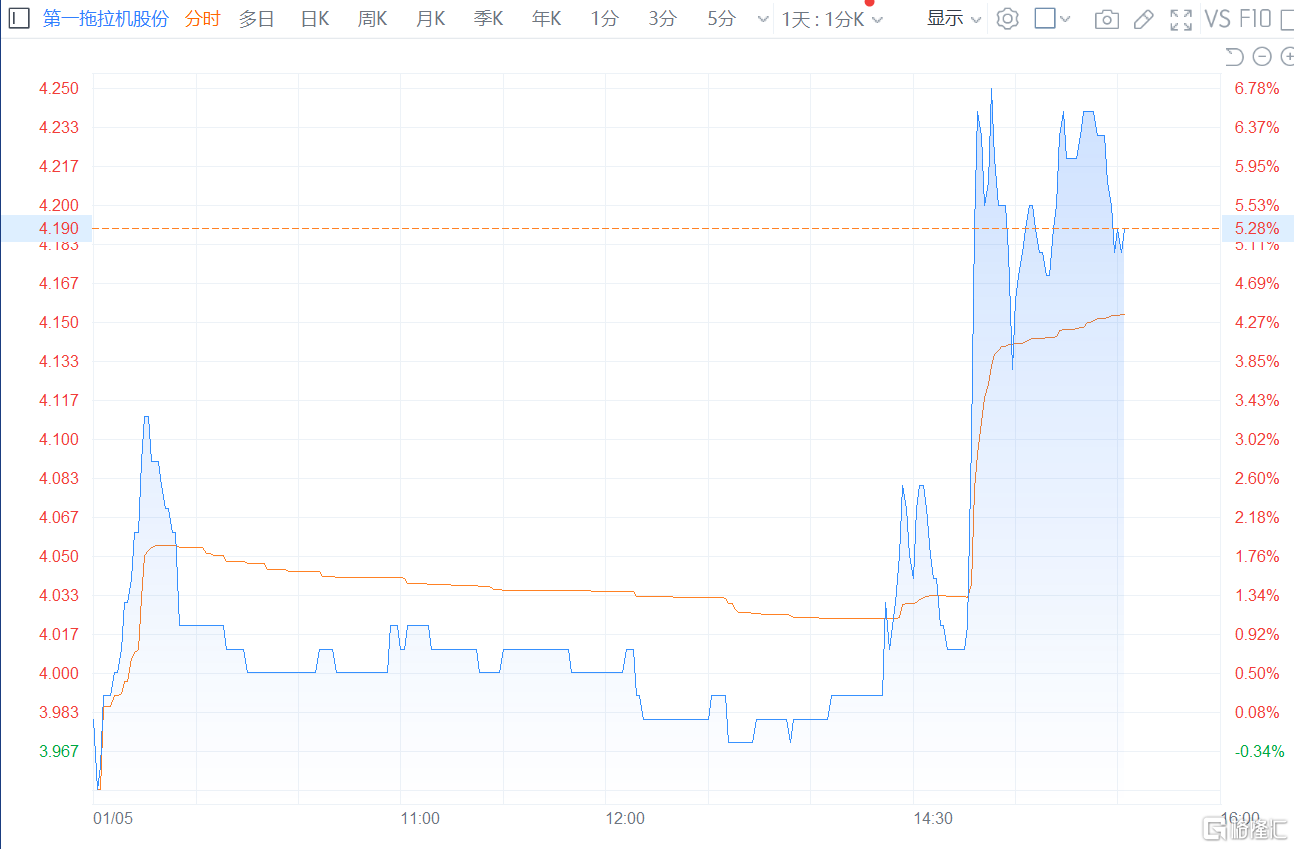

大小非解禁时,是定价权重新洗牌的时间点,创业板在当中筑了个底部。科创板或许有些类似,但恐怕不会两次踏入同一条河流,核心观察指标就是业绩高增速是否能一直持续。

自7月底,科创板大额解禁潮开始,市场如临大敌,一个多月过去,持续震荡中。机构对此的态度是中性的,道理很简单,因为好公司无惧解禁,很难一概而论。

4

做投资或者实体经济,首先要看清大时代的走向和特征,要有格局观。

一个越来越清晰的事实是,在中国,科技创新很有可能将是一条长达十年以上的投资主线,是经济转型、走向下一个阶段的核心驱动力。

这就是为什么体制内外的精英调动所有资源,哪怕存在估值泡沫,也要为之努力。

“中国人有士大夫精神的传统,有很长远的战略眼光,愿意去思考长达三十年的事情。创新驱动、科技兴国是中国经济转型的关键抓手,也是科创板的价值之所在。”易方达指数投资部总经理林伟斌称。

美国、日本等都曾经走过这条路。美股在上世纪80年代是消费和制造业的天下,到了千禧年之后,谷歌、苹果等高科技股后来者居上。

“改革成功与否,不能简单用个别股票短期表现衡量,要从更长时间维度去观察:有没有把握好科创定位,能不能培育出优秀科创企业,是不是形成了行之有效的制度创新。” 证监会主席易会满在2019年11月接受专访时称。

5

9月11日,易方达科创板50ETF(588080)获批,是首批四只(华夏科创50ETF、易方达科创板50ETF、工银瑞信科创板50ETF、华泰柏瑞科创50ETF)之一,“易方达指数通”家族又添一员大将。

科创板50ETF,极有可能成为与沪深300ETF、创业板ETF等有同等声量的核心宽基指数产品之一。

指数基金最重要的就是卡位和先发优势。作为头部基金公司,易方达拿到这张好牌,并不意外。

截至今年二季度,易方达基金有各类指数公募基金超过60只。被动指数基金规模过千亿元,总资产管理规模过万亿元,这些数据在业内均是数一数二的。

易方达指数投资部总经理林伟斌近期的一次访谈中透露:“在指数基金发展方面,易方达将以发展宽基产品为核心,适当布局行业主题、跨境和大宗商品等卫星产品。”

可想而知,科创板50ETF是其中不可或缺的一块版图。在核心宽基指数的市场份额上,头部基金公司必定寸土必争。

“有时会快一点,有时会慢一点,路径不知道,但目标比较清晰。” 林伟斌称,科创板有好的制度背景和科技土壤,而且好公司正在陆续上市。